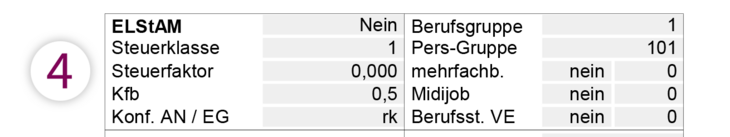

Beispiel einer Entgeltabrechnung

Im weiteren Verlauf des Onlinekurses werden wir Ihnen noch einige solcher Musterlohnscheine, zum jeweiligen Thema, zur Verfügung stellen. Damit Sie eine bessere Orientierung erhalten, haben wir Ihnen in diesem ersten Beispiel die Sachverhalte mithilfe eingefügter Nummerierungen (eingekreiste Zahlen von 1 bis 10) dargestellt.

Entgeltabrechnung einfach auslagern

Mit den Tarifen auf lohnexperte.de können Sie ab sofort Ihre Unternehmenskosten senken. Vertrauen Sie auf die langjährige Erfahrung unserer Experten. Wir unterstützen Sie deutschlandweit zuverlässig & branchenneutral.

Wie sieht eine Lohnabrechnung aus?

Wir möchten Ihnen nun, Schritt für Schritt, den Aufbau des dargestellten Lohnscheins erläutern.

Die so gewonnenen Eindrücke sollen die erklärten Sachverhalte für Sie noch greifbarer machen und jeweils als abschließende Zusammenfassung dienen. Die Ausführungen hierzu sollen so kurz und einfach wie möglich gehalten werden.

Bitte bedenken Sie, dass die jeweiligen Musterlohnscheine nur Beispiele sind und in der Praxis, je nach Lohnprogramm und Handhabung, deshalb auch in anderer Form und somit in einer anderen Anordnung der enthaltenen Informationen, auftauchen können.

Auch wenn die Abrechnungswerte in solchen Fällen anders dargestellt werden, sollten die Abrechnungsergebnisse, wie bereits erwähnt, jedoch grundsätzlich immer übereinstimmen.

Weitere Musterauswertungen aus der Entgeltabrechnungssoftware ADDISON SBS Lohn finden Sie in der Kategorie Software > Muster

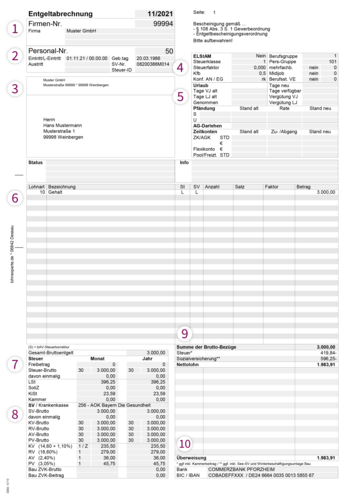

1 – Allgemeine Firmenangaben

Hinter der Nummer 1 finden Sie einige allgemeine Angaben zur Firma.

So z.B. den Firmennamen (Muster GmbH) und die Firmennummer (99994). Die Firmennummer ist eine frei wählbare, interne Nummer im Abrechnungsprogramm und hilft dabei, Firmen klar zuordnen und, über die Eingabe der Nummer in der entsprechenden Suchfunktion, einfach aufrufen zu können, vor allem wenn im Abrechnungsprogramm mehrere, verschiedene Firmen angelegt sind (z.B. in Lohnbüros).

Ganz oben sehen Sie weiterhin den aktuellen Abrechnungsmonat. Im vorliegenden Beispiel sehen Sie also eine Abrechnung für den November 2021 (11/2021).

Der hier mit der Nummer 1 bezeichnete Bereich soll im weiteren Verlauf des E-Books als Firmennummernfeld bezeichnet werden.

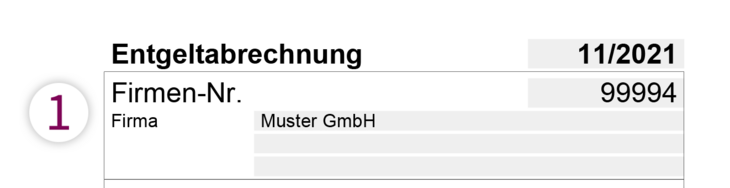

2 – Arbeitnehmerdaten

Unter 2 befinden sich die ersten Arbeitnehmerdaten. So ist hier zuerst die Personalnummer angegeben. Der Arbeitnehmer hat hier die Personalnummer 50.

Für die Abrechnung ist es wichtig, dass alle Arbeitnehmer im Unternehmen eine eigene Personalnummer bekommen (keine Doppeltvergabe), da im Abrechnungsprogramm unter dieser Nummer alle relevanten Daten für die Person angelegt werden.

Weiter unten finden Sie die zuständige, gesetzliche Krankenkasse des Arbeitnehmers (hier: AOK Bayern). Auch sie ist zusätzlich mit einer programminternen Nummer (256) verschlüsselt. Dies braucht Sie allerdings nicht interessieren, da diese, je nach Programmbediener, selbst festgelegt werden kann.

Noch weiter unten finden Sie die Angabe, wann der Arbeitnehmer in die Firma eingetreten ist (Eintritt: 01.11.21).

Unmittelbar dahinter gibt es die Möglichkeit, einen Letzteintritt (L-Eintritt) zu setzen. Dies kommt nur in Frage, wenn der Arbeitnehmer bereits mindestens zum zweiten Mal bei der Firma anfängt, also demnach in einem bestimmten Zeitraum, zwischen Erst- und Letzteintritt, nicht bei der Firma beschäftigt war.

Weiter unten kann zudem ein Austrittsdatum gesetzt werden, z.B. wenn klar ist, dass der Arbeitnehmer am Monatsende oder auch mitten im Monat ausscheidet bzw. im Laufe des abzurechnenden Monats bereits ausgeschieden ist. Im betrachteten Beispiel steht kein Austrittsdatum fest.

Wo finde ich die Steuer-ID?

Auf der rechten Seite des Kastens können die Daten Geburtstag, Sozialversicherungsnummer und Steuer-ID hinterlegt werden. Diese Daten sind grundsätzlich Pflichtangaben. Wir gehen gleich noch näher darauf ein, was es mit diesen Daten im Einzelnen auf sich hat.

Die 11-stellige Steuer-ID ist hier aus Datenschutzgründen nicht eingesetzt, da es sich nur um ein Beispiel handelt. Sie ist jedoch für reale Abrechnungen, die über die individuellen Steuermerkmale abgerechnet werden (also über die Angaben Steuerklasse, Konfession, Kinderfreibetrag etc.), zwingend erforderlich.

Stören Sie sich also nicht daran, dass auch in den nachfolgenden Musterlohnscheinen dieses E-Books keine Steuer-IDs vorhanden sind, obwohl diese in der alltäglichen Praxis grundsätzlich angegeben sein müssen.

Dieser hier mit der Nummer 2 bezeichnete Bereich soll in den folgenden Ausführungen als Personalnummernfeld bezeichnet werden.

3 – Adressfeld

Unter 3 finden Sie einerseits die Adresse der Firma, andererseits sind weiter unten der Name und die Adresse des abgerechneten Arbeitnehmers abgebildet.

Noch weiter darunter befindet sich das Feld Status. Dieses ist für die aufgezeigten Beispiele in diesem E-Book nicht sonderlich wichtig, da es sich dabei um ein Textfeld zur Ausweisung spezieller Sachverhalte handelt.

Hierzu zählen beispielsweise sogenannte Sozialversicherungsunterbrechungen (SVU), die eintreten, wenn ein Arbeitnehmer aus verschiedenen Gründen vorübergehend kein Arbeitsentgelt mehr vom Arbeitgeber erhält, sondern z.B. Krankengeld von der Krankenkasse (bei einem Krankheitsausfall von mehr als 6 Wochen) oder auch Elterngeld für die Betreuung eines Kindes. Es reicht vorerst, wenn Sie davon gehört haben.

Der unter 3 bestehende Bereich soll in folgenden Musterlohnscheinen als Adressfeld bezeichnet werden.

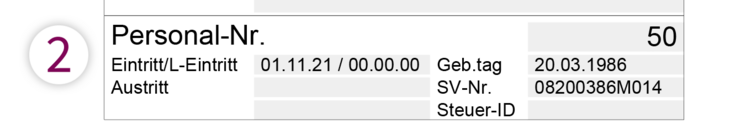

4 – Arbeitnehmerinformationen

Unter 4 sind weitere Informationen zum Arbeitnehmer eingetragen. Es beginnt auf der rechten Seite mit der Berufsgruppe (z.B. Angestellter, Arbeiter, gewerblicher Auszubildender, kaufmännischer Auszubildender, Aushilfe etc.).

Oftmals sind diese Berufsgruppen unter einer Programmkennziffer verschlüsselt. Hier ist die Nummer 1 angegeben, die für Angestellter steht.

Auf der linken Seite findet man die individuellen Steuermerkmale des Arbeitnehmers (Steuerklasse, Steuerfaktor, Kinderfreibetrag (Kfb), Konfession des Arbeitnehmers bzw. des Ehegatten (Konf. AN/EG).

Diese Informationen sind beim, für den Arbeitnehmer zuständigen, Finanzamt hinterlegt und werden, unter Angabe der Steuer-ID, dem Abrechnungsprogramm elektronisch zurückgemeldet (ELStAM-Verfahren).

Der vorliegende Arbeitnehmer hat die Steuerklasse 1 sowie 0,5 Kinderfreibeträge und gehört der römisch-katholischen Kirche (rk) an.

Der Punkt Steuerfaktor kann etwas vernachlässigt werden. Er ist in der Praxis recht selten von Bedeutung und kann nur für Personen der Steuerklasse 4 gelten. Er beeinflusst also, in Ausnahmefällen, die Berechnung der Lohnsteuer bei verheirateten Arbeitnehmern.

Vielleicht fragen Sie sich bereits, warum hinsichtlich der Konfession (Kirchenzugehörigkeit) auch ein Feld für den Ehegatten des abgerechneten Arbeitnehmers vorgesehen ist.

Dies hängt damit zusammen, dass die Kirchensteuer, die grundsätzlich von Kirchenmitgliedern abzuführen ist, aufgeteilt wird, wenn Ehegatten unterschiedliche Kirchenzugehörigkeiten aufweisen.

Ein klassisches Beispiel hierfür ist, dass einer der Ehepartner evangelisch, der andere jedoch katholisch ist.

Ein kurzes Beispiel Konfessionen finden Sie dazu links in der Navigation.

Auf der rechten Seite finden Sie noch die Personengruppe des Arbeitnehmers, in diesem Falle die 101. Wir gehen in Kürze darauf ein, was die Personengruppen genau bedeuten.

Weiterhin finden Sie darunter noch einige Begrifflichkeiten, mit ja/nein-Angaben, auf die wir später ebenfalls noch genauer eingehen werden.

Lediglich auf den Punkt Berufsst. VE (berufsständische Versorgungseinrichtung) möchten wir bereits hier sehr kurz eingehen, da dieser in der Praxis ebenfalls eher selten relevant ist und somit an dieser Stelle eher beiläufig erwähnt werden soll.

Berufsständische Versorgungseinrichtungen, auch Versorgungswerke genannt, sind im Allgemeinen Institutionen, in denen bestimmte freie Berufsgruppen, wie Ärzte, Architekten, Rechtsanwälte oder auch Steuerberater, rentenversichert sind. Eine bestehende Mitgliedschaft kann durch die Schlüsselung des Feldes mit ja angezeigt werden. Arbeitnehmer, die über ein Versorgungswerk abgesichert sind, zahlen grundsätzlich nicht in die "normale" gesetzliche Rentenversicherung ein.

Was es mit dem Midijob (auch Übergangsbereich genannt) und dem Punkt mehrfachb. (mehrfachbeschäftigt) auf sich hat, erfahren Sie, wie gesagt, später.

Der unter 4 dargestellte Bereich wird im weiteren Verlauf dieses Onlinekurses als Arbeitnehmerinformationen bezeichnet.

Übrigens finden Sie oberhalb der Nummerierung 4 noch einmal den Hinweis, dass der Lohnschein auch die Kriterien hinsichtlich der Entgeltbescheinigungsverordnung erfüllt (Bescheinigung gemäß…).

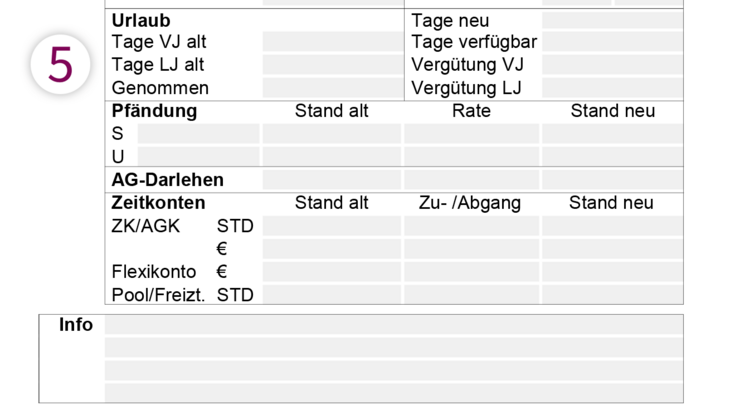

5 – Urlaub und Zeitkonten

Unter 5 kann der Urlaub des Arbeitnehmers geführt werden. Es besteht jedoch keine Verpflichtung. Der Urlaub kann auch firmenintern über eine andere Übersicht geführt werden und muss dann nicht noch einmal gesondert auf dem Lohnschein auftauchen.

Falls der Urlaub auf dem Lohnschein geführt werden soll, können hier bereits erhaltene und noch vorhandene Urlaubsansprüche dargestellt werden. Beispiele hierzu werden Sie im weiteren Verlauf des E-Books noch kennenlernen.

Kurz darunter gibt es die Möglichkeit, die aktuellen Stände von Pfändungen (Schulden an Dritte) oder auch von AG-Darlehen (Krediten), die der Arbeitgeber dem Arbeitnehmer gewährt hat, anzuzeigen. Auch dies kommt in der Praxis eher selten vor und gehört eher nicht zu den Grundlagen der Lohnabrechnung. Deshalb reicht es auch hier vorerst aus, wenn Sie davon gehört haben.

Weiterhin finden Sie weiter unten das Feld Zeitkonten. Hier können Über- bzw. Unterstunden des Arbeitnehmers erfasst werden. Auch dies ist nicht verpflichtend. Zu den Zeitkonten werden Sie später noch Genaueres erfahren.

Der Kasten Info, noch weiter unten, ist ein Freitextfeld, das für verschiedene Zwecke (z.B. für Mitteilungen an den Arbeitnehmer) eingesetzt werden kann.

Der Bereich unter 5 wird hinsichtlich der weiteren Musterlohnscheine im E-Book als der Bereich Urlaub und Zeitkonten bezeichnet.

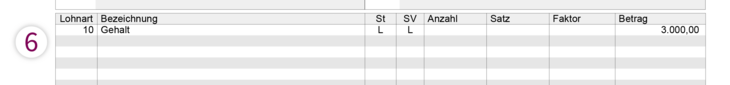

6 – Lohnartenbereich

Hinter Punkt 6 verbirgt sich das Herzstück des Lohnscheins. Hier sehen Sie den Bereich, in dem die verschiedenen Bestandteile des Arbeitnehmerlohns hinterlegt werden.

Die gesamte Berechnung der Abgaben, hinsichtlich Steuer- und Sozialversicherung, findet auf der Grundlage der hier getätigten Eingaben statt. Im vorliegenden Fall ist nur eine einzige Lohnart hinterlegt. Es handelt sich, wie Sie sehen, um Gehalt.

Auch hier ist die Lohnart nochmals mit einer programminternen Nummer verschlüsselt (10). Diese kann je nach Programm und Bediener abweichen und ist deshalb für Sie, in Bezug auf das Beispiel, nicht von großer Bedeutung.

Ganz rechts finden Sie den Betrag, also die Höhe des Gehalts. In diesem Fall bekommt der Arbeitnehmer 3.000,00 EUR Gehalt. Bei dieser Angabe handelt es sich um ein Bruttoentgelt, da noch keine Abzüge hinsichtlich Steuer- und Sozialversicherung erfolgt sind.

In der Mitte sehen Sie außerdem noch zweimal den Großbuchstaben L, unter den Punkten Steuern (St) und Sozialversicherung (SV). Hiermit wird angezeigt, dass es sich, sowohl hinsichtlich der steuerlichen als auch hinsichtlich der sozialversicherungsrechtlichen Seite der Abrechnung, um Laufendes Arbeitsentgelt handelt, also um ein Entgelt, das regelmäßig wiederkehrend vorkommt (z.B. jeden Monat).

Demgegenüber stehen z.B. Entgelte, die nur einmalig gezahlt werden, sogenannte Einmalzahlungen (z.B. einmalig gezahltes Weihnachtsgeld). Diese werden beispielsweise mit dem Großbuchstaben E gekennzeichnet.

Auch hier gibt es, je nach Abrechnungsprogramm, weitere Varianten und unterschiedliche Darstellungsweisen. Die Wichtigsten werden Ihnen später noch, anhand der weiteren Musterlohnscheine, gezeigt und erklärt.

Möchten Sie schnell & einfach überschlagsweise Ihre eigene Lohn- und Gehaltsabrechnung bzw. die Entgeltabrechnung Ihrer Mitarbeiter überprüfen? Dann testen Sie doch einmal unseren Gehaltsrechner.

Weiterhin wird mithilfe solcher Großbuchstaben auch angezeigt, dass, bezogen auf unser Beispiel, das Gehalt in Höhe von 3.000,00 EUR, sowohl hinsichtlich der Steuer als auch hinsichtlich der Sozialversicherung als pflichtig, einzustufen ist.

Das heißt, für das Entgelt im Beispiel fallen Steuern und Sozialversicherungsbeiträge an. Dies geht wiederum ebenfalls daraus hervor, dass beide Spalten, Steuern (St) und Sozialversicherung (SV), mit dem Großbuchstaben L gekennzeichnet sind. Wäre ein Lohnbestandteil beispielsweise nicht steuer- oder sozialversicherungspflichtig, wäre die entsprechende Spalte (St, SV oder auch beide) mit einem „-“ zu kennzeichnen.

Somit zeigt Ihnen der jeweilige Großbuchstabe also einerseits an, um welche Art von Bezug es sich handelt, z.B. laufender Bezug (L) oder Einmalbezug (E), je nachdem, welcher Buchstabe geschlüsselt ist.

Andererseits zeigt er an, welche Abgaben grundsätzlich auf diese Art des Bezuges anfallen, z.B. Steuer- und Sozialversicherungspflicht, nur Steuerpflicht, nur Sozialversicherungspflicht oder weder Steuer- noch Sozialversicherungspflicht, je nachdem, in welcher Spalte der jeweilige Buchstabe geschlüsselt ist oder nicht.

Hierbei kommt es allerdings auch darauf an, welche Art von Beschäftigungsverhältnis vorliegt.

Teilweise können Lohnbestandteile zwar beispielsweise grundsätzlich steuer- und sozialversicherungspflichtig sein (z.B. Gehalt), aufgrund der Beschäftigungsart entfallen dann jedoch bestimmte Abgaben.

In welchen Fällen die jeweiligen Konstellationen zutreffen, erfahren Sie in den einzelnen Fallbeispielen.

Im Beispiel nicht befüllt sind die Spalten Anzahl, Satz und Faktor. Diese sind vor allem relevant, wenn Stundenlöhne gezahlt werden, wenn also der Arbeitnehmer kein festgeschriebenes Gehalt, sondern beispielsweise 12,00 EUR pro gearbeiteter Stunde erhält.

Unter Anzahl könnte man dann die Anzahl der gearbeiteten Stunden erfassen. Unter Satz könnte man den Stundenlohn von 12,00 EUR hinterlegen.

Das Programm errechnet dann aus diesen Angaben das gesamte Arbeitsentgelt.

Die Spalte Faktor ist beispielsweise relevant, wenn ein bestimmter prozentualer Anteil eines Entgelts (z.B. 50 %), steuerfrei (z.B. bei Sonn- und Feiertagsarbeit) oder zusätzlich (z.B. als Überstundenvergütung), zu zahlen ist.

Ein solcher Anteil kann dem Programm über dieses Feld mitgeteilt werden. Die Berechnungen erfolgen dann automatisch.

Der Bereich unter 6 soll im weiteren Verlauf der Ausführungen als Lohnartenbereich bezeichnet werden.

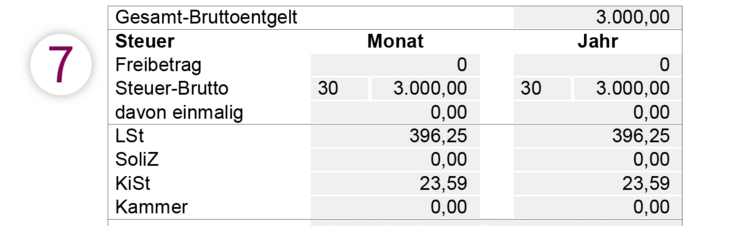

7 – Steuerbereich

Unter 7 ist die Berechnung der steuerlichen Abgaben der Lohnabrechnung dargestellt.

Ganz oben finden Sie vorher noch das Gesamt-Bruttoentgelt. Hier werden die einzelnen Lohnbestandteile aus dem Lohnartenbereich (Nummer 6) zusammengerechnet und als Summe ausgewiesen.

Gleich darunter beginnt die Berechnung der Steuern. Sie ist unterteilt in Monat und Jahr. Im Bereich Monat finden Sie nur die Werte des aktuellen Abrechnungsmonats (hier: November 2021). Im Bereich Jahr sind alle Werte des bisherigen Jahres (also alle einzelnen Monate) zusammengerechnet dargestellt.

Da der Arbeitnehmer in unserem Beispiel jedoch die Beschäftigung erst am 01.11.2021 aufgenommen hat, entspricht die Spalte "Jahr" hier exakt der Spalte "Monat". Ansonsten werden Jahreswerte in der Spalte "Jahr" nur zusammengerechnet dargestellt, wenn sie in ein und derselben Firma entstanden sind.

Es spielt also keine Rolle, ob der Arbeitnehmer im vorliegenden Beispiel, in den 10 Monaten zuvor (Januar bis Oktober 2021), bei einem anderen Arbeitgeber beschäftigt war.

Die Werte, die beispielsweise bei einem anderen Arbeitgeber angefallen sind, sind separat zu betrachten und haben auf den Abrechnungen der betrachteten Muster GmbH nichts zu suchen.

Wäre der Arbeitnehmer jedoch bereits vorher auch schon in der Muster GmbH beschäftigt gewesen, z.B. seit 01.01.2021, wäre die Spalte "Jahreswerte" bereits mit Werten aus den anderen Monaten des Jahres 2021 (Januar bis Oktober) befüllt.

Wenn Sie in diesem angenommenen Fall die Aufgabe hätten, erstmalig für den November eine Lohnabrechnung für die Muster GmbH in Ihrem Abrechnungsprogramm zu erstellen (beispielsweise, weil die Firma im laufenden Jahr das Abrechnungsbüro gewechselt hat, also vorher von einem anderen Lohnabrechner betreut wurde), müssen diese Jahreswerte in der Regel wieder vorgetragen werden.

Sie suchen eine einfache, zukunftsfähige und stets aktuelle Online-Lohnabrechnung? Dann wechseln Sie doch in unseren

kostengünstigen cloud.LOHN-Tarif.

Das heißt, die bisher im vorangegangenen Lohnbüro angefallenen Werte des Arbeitnehmer der Muster GmbH (von Januar bis Oktober) müssten dann im System Ihres Abrechnungsprogramms erfasst (vorgetragen) werden, damit eine nahtlose Fortführung der Abrechnungen möglich ist und am Jahresende bzw. zum Zeitpunkt des Ausscheidens des Arbeitnehmers alle Werte des kompletten Jahres beisammen sind und elektronisch an die entsprechenden Institutionen gemeldet werden können.

Dieses Vortragen der Werte bezeichnet man auch als Lohnkontenvortrag. Solche Lohnkontenvorträge sind also grundsätzlich dann nötig, wenn Abrechnungen von Unternehmen von anderen Lohnabrechnern übernommen werden (in ein anderes Abrechnungsprogramm) und die übernommenen Arbeitnehmer, im betroffenen Jahr, bereits in diesem Unternehmen gearbeitet haben.

Wird eine Lohnabrechnung, beispielsweise im Januar eines Jahres, von einem anderen Lohnabrechner übernommen (erste Abrechnung soll für Januar gemacht werden), müssen vom Grunde her keine Lohnkonten vorgetragen werden, da alle Werte des Vorjahres, im Zuge des standardmäßig geforderten Abschlusses des Vorjahres, an die zuständigen Institutionen (Sozialversicherungsträger etc.) gemeldet worden sind, womit das Vorjahr als "abgeschlossen" betrachtet werden kann.

Hierzu gibt es eine Ausnahme: Wenn in den Monaten Januar bis März (beim neuen Lohnabrechner) eine Einmalzahlung gezahlt werden soll, ist der Lohnkontenvortrag für den Mitarbeiter zwingend erforderlich, da hier die sogenannte Märzklausel zum Tragen kommt.

Schauen wir uns nun zunächst den Punkt Steuerbrutto an. Ausgewiesen ist hier ein Steuerbrutto von 3.000,00 EUR. Das heißt, das gesamte Bruttoentgelt (Gehalt von 3.000,00 EUR) des betrachteten Arbeitnehmers, für November 2021, ist steuerpflichtig.

Vor dem Steuerbrutto sehen Sie die Zahl 30. Sie zeigt die Anzahl der gearbeiteten Steuertage des Arbeitnehmers an. Dies ist die Anzahl an Tagen, an denen der Arbeitnehmer steuerpflichtig war. Hier wird jeder Monat des Jahres grundsätzlich mit 30 Tagen gezählt, egal wie viele Kalendertage der Monat tatsächlich hat.

Da der Arbeitnehmer am 01.11.2021 eingetreten ist, ist hier der volle Monat anzusetzen, also somit volle 30 Tage. Wäre er beispielsweise am 1. Februar eingetreten, wären ebenfalls 30 Tage anzusetzen, obwohl der Februar nur 28 bzw. 29 Tage lang ist.

Gleiches würde beispielsweise für den Dezember gelten. Auch hier wären 30 Tage anzusetzen, obwohl der Dezember 31 Kalendertage aufweist.

Wäre der Arbeitnehmer beispielsweise erst am 10.11.2021, also mitten im Monat, eingetreten, wären die Tage ab diesem Datum bis zum Monatsende (30.11.) zu zählen (= 21 Tage).

In solchen Fällen, in denen der Arbeitnehmer erst mitten im Monat eintritt, ist darauf zu achten, dass die Steuertage dann bis zum tatsächlichen (genauen) Ende des Kalendermonats zu berechnen sind.

Also beispielsweise im Februar vom 10.02. bis 28. bzw. 29.02. (= 19 bzw. 20 Tage) oder im Dezember vom 10.12. bis 31.12. (= 22 Tage).

Unter dem Punkt davon einmalig sind weiterhin jene Gehaltsbestandteile gesondert einzutragen, die in Form einer Einmalzahlung gewährt wurden (z.B. einmalig gezahltes Weihnachtsgeld). Die gesonderte Ausweisung erfolgt hier, da solche Einmalzahlungen, unter Umständen, steuerlich anders zu behandeln sind. Dem Arbeitnehmer wurden hier bisher keine Einmalzahlungen gewährt, sodass das Feld leer ist (0,00 EUR).

Schauen wir nun im Bereich 7 noch einmal etwas weiter nach oben zum Punkt Freibetrag. Hier fällt auf, dass der Arbeitnehmer keinen Freibetrag, auch Steuerfreibetrag genannt, in Anspruch nimmt. Auch dieses Feld ist leer (0,00 EUR). Die Beanspruchung eines solchen Freibetrags ist unter bestimmten Voraussetzungen möglich und vom jeweiligen Arbeitnehmer beim Finanzamt zu beantragen.

Zur Veranschaulichung, welche Auswirkungen ein solcher Freibetrag hätte, möchten wir Ihnen ein kurzes Zahlenbeispiel aufzeigen:

Ein Freibetrag von beispielsweise 100,00 EUR pro Monat (= 1200,00 EUR pro Jahr) würde das Steuerbrutto monatlich um 100,00 EUR mindern. Hier wären somit, statt 3.000,00 EUR, nur noch 2.900,00 EUR steuerpflichtig. Der Arbeitnehmer spart also durch einen solchen Freibetrag monatlich einen Teil der Steuerabgaben.

Dies ist z.B. sinnvoll, wenn der Arbeitnehmer am Jahresende, im Rahmen der jährlichen Steuererklärung, ohnehin hohe Steuererstattungen zu erwarten hätte.

Im vorliegenden Beispiel ist dies, wie gesagt, nicht der Fall. Der Arbeitnehmer im Beispiel nimmt also keine Steuerfreibeträge in Anspruch.

Wenden Sie sich hier bei Fragen im Einzelfall bitte an Ihren zuständigen Steuerberater.

Schauen wir nun, nachdem wir die Rahmenbedingungen begutachtet haben, auf die tatsächlich errechneten Abzüge hinsichtlich der Steuer.

Hier wurde vom Programm ein Lohnsteuerabzug (LSt) von 396,25 EUR errechnet, einhergehend mit einem Solidaritätszuschlag von 0,00 EUR (SoliZ). Da der Arbeitnehmer der römisch-katholischen Kirche zugehörig ist, ist weiterhin Kirchensteuer (KiSt) in Höhe von 23,59 EUR abzuführen.

Diese Werte lassen sich auch in der entsprechenden Lohnsteuertabelle des jeweiligen Jahres nachprüfen. Die genannten Abgaben sind vom Arbeitnehmer allein zu tragen.

Der Stichpunkt Kammer gilt nur für die Bundesländer Bremen und Saarland und soll hier vernachlässigt werden. Es handelt sich um eine steuerliche Sonderabgabe in diesen Gebieten.

Der unter 7 soeben erklärte Bereich wird im weiteren Verlauf des Onlinekurses als Steuerbereich bezeichnet.

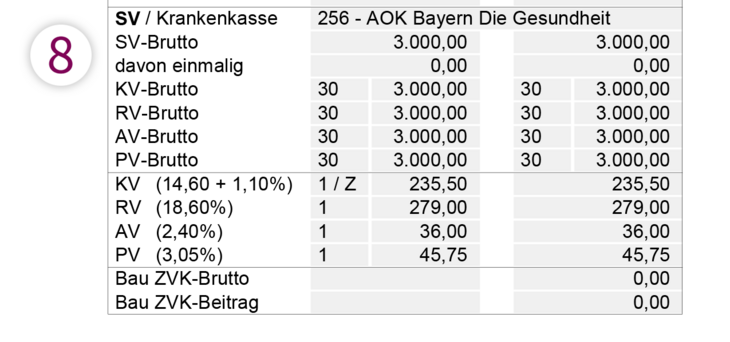

8 – Sozialversicherungsbereich

Unter Punkt 8 sehen Sie nun den Bereich für die Beitragsberechnungen zur Sozialversicherung. Er ist ähnlich aufgeteilt wie der Steuerbereich (7). Auch hier wird nach Monats- und Jahreswerten unterschieden.

Da der Arbeitnehmer erst seit einem Monat in der Muster GmbH tätig ist, gleichen sich die Spalten auch hier. Auch für die Sozialversicherungswerte müsste ein Lohnkontovortrag erfolgen, wenn der Arbeitnehmer bereits vorher im Unternehmen gearbeitet hätte und die Firma, im gleichen Jahr, erstmalig von einem neuen Lohnabrechner betreut wird.

Zuallererst ist die Krankenkasse des Mitarbeiters angegeben. In unserem Beispiel ist der Mitarbeiter bei der Krankenkasse AOK Bayern Die Gesundheit versichert. Darunter ist das Sozialversicherungsbrutto angegeben. Es beträgt 3.000,00 EUR, womit das gesamte Bruttogehalt des Arbeitnehmers also sozialversicherungspflichtig ist.

Auch hier sind die Einmalzahlungen gesondert anzugeben, da diese hinsichtlich bestimmter Teilbereiche in der Sozialversicherung anders behandelt werden (dazu erfahren Sie später noch Genaueres).

Weiterhin erfolgt hier eine genaue Aufteilung zwischen Kranken- (KV-Brutto), Renten- (RV-Brutto), Arbeitslosen- (AV-Brutto) und Pflegeversicherung (PV-Brutto).

Da in allen diesen vier Zweigen der Sozialversicherung die Summe 3.000,00 EUR eingetragen ist, wird deutlich, dass das Bruttogehalt des Arbeitnehmers, in voller Höhe, auch in allen vier Zweigen sozialversicherungspflichtig ist.

Auch hier finden Sie jeweils zusätzlich die Zahl 30 angegeben. Sie steht hier für die Sozialversicherungstage.

Es gelten grundsätzlich die gleichen Berechnungsregeln, wie für die Steuertage (siehe Steuerbereich Nummer 7).

Keine Zeit oder keine ausreichenden Lohnkenntnisse?

Als Dienstleister für die laufende Lohn- und Gehaltsabrechnung bieten wir Ihnen verschiedene Dienstleistungspakete an: vom cloud.LOHN-Tarif bis hin zum Rundum-sorglos-Paket mit z.B. unserem comfort.LOHN-Tarif.

Im Kasten darunter finden Sie dann die berechneten Beiträge zur Sozialversicherung. Es handelt sich hierbei ausschließlich um die Arbeitnehmerbeiträge.

Auf der linken Seite des Kastens sind die vollen Beiträge zu den Sozialversicherungszweigen angedruckt (z.B. Krankenversicherung 14,6 % + Zusatzbeitrag 1,1 % etc.). Wie Sie bereits wissen, trägt der Arbeitnehmer hiervon jeweils nur einen Teil.

Die Kennziffern hinter den Beitragssätzen (hier jeweils eine 1), stellen die sogenannte Beitragsgruppe des Arbeitnehmers dar und zeigen somit an, ob und welche Anteile zu den einzelnen Sozialversicherungszweigen zu entrichten sind.

Im vorliegenden Fall ist also sowohl bei der Kranken-, Renten-, Arbeitslosen- und Pflegeversicherung die Kennziffer 1 hinterlegt. Es ergibt sich somit eine Beitragsgruppe 1111.

Sie werden gleich noch genauer erfahren, welche Beitragsgruppen es gibt und für welche Arbeitnehmer sie gelten. Merken Sie sich zunächst, dass die Beitragsgruppe aus 4 einzelnen Ziffern besteht, die jeweils für einen Sozialversicherungszweig stehen.

Wie Sie sehen, entrichtet der Arbeitnehmer nun hier gemäß der Berechnungen zu den Sozialversicherungsabgaben folgende Beträge:

| Betrag | Versicherung | Berechnung | ||

| 235,50 EUR | Krankenversicherung | 3.000,00 EUR x 7,850 % | ||

| 279,00 EUR | Rentenversicherung | 3.000,00 EUR x 9,30 % | ||

| 36,00 EUR | Arbeitslosenversicherung | 3.000,00 EUR x 1,200 % | ||

| 45,75 EUR | Pflegeversicherung | 3.000,00 EUR x 1,525 % |

Zu erwähnen ist, dass der Beitrag zur Pflegeversicherung hier ohne den Beitragszuschlag von 0,25 % berechnet wurde, da der Arbeitnehmer nicht kinderlos ist (Kinderfreibetrag 0,5). Dies erkennen Sie daran, dass der Beitrag zur Pflegeversicherung nur mit 3,05 % angerechnet ist und nicht mit 3,05 % + 0,25 %.

Einige Lohnscheine weisen bei einem fälligen Beitragszuschlag zur Pflegeversicherung auch den Buchstaben Z für Zuschlag hinter dem Kürzel PV aus oder auch hinter der Kennziffer 1 für die Beitragspflicht (wie bei KV zu erkennen).

Hinzufügen möchten wir, dass auf manchen Arten von Lohnscheinen, in anderen Abrechnungsprogrammen, durchaus auch die Arbeitgeberbeiträge zur Sozialversicherung angegeben sind. Schauen Sie hier also immer, wie sich die Beiträge der vorliegenden Lohnabrechnung aufteilen und wer sie zu tragen hat.

Die beiden unteren Felder Bau ZVK-Brutto und Bau ZVK-Beitrag sind hier erst einmal zu vernachlässigen. Diese werden wir erst im Baubereich näher betrachten.

Der unter 8 dargestellte Bereich wird im weiteren Verlauf des E-Books als Sozialversicherungsbereich bezeichnet.

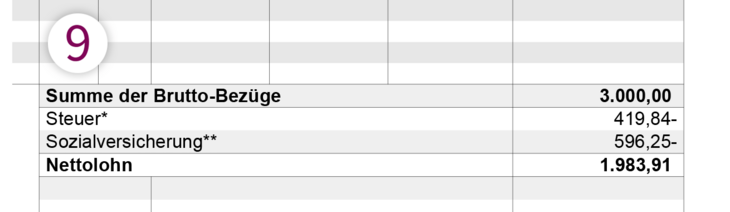

9 – Brutto-Netto-Bereich

Unter 9 ist zuallererst noch einmal der Bruttobezug des Arbeitnehmers insgesamt ausgewiesen. Da im vorliegenden Beispiel im Lohnartenbereich (6), nur ein Posten verzeichnet ist (Gehalt in Höhe von 3.000,00 EUR), beträgt natürlich auch die Summe der Brutto-Bezüge 3.000,00 EUR.

Darunter befinden sich die Punkte Steuer und Sozialversicherung.

Hinter diesen Punkten befinden sich die Summen, die vom Bruttoentgelt abgezogen werden müssen, um das Nettoentgelt zu erhalten.

Die Werte hierfür wurden im Steuerbereich (7) und im Sozialversicherungsbereich (8) bereits errechnet:

Steuerliche Abgaben:

| Lohnsteuern | 396,25 EUR | |

| SoliZ | 0,00 EUR | |

| Kirchensteuer | 23,59 EUR | |

| Steuerabzug | 419,84 EUR |

Diese 419,84 EUR sind unter dem Punkt Steuer auf dem Musterlohnschein dargestellt.

Sozialversicherung:

| Krankenversicherung | 235,50 EUR | |

| Rentenversicherung | 279,00 EUR | |

| Arbeitslosenversicherung | 36,00 EUR | |

| Pflegeversicherung | 45,75 EUR | |

| Sozialversicherungsabzug | 596,25 EUR |

Auch diese 596,25 EUR sind unter dem Punkt Sozialversicherung als Abzug vom Bruttoentgelt dargestellt.

Somit verbleibt weiter unten ein Nettolohn von 1.983,91 EUR (= 3.000,00 EUR - 419,84 EUR - 596,25 EUR)

In dem großen Feld darunter wäre nun noch Raum für sogenannte persönliche Be- oder Abzüge, die, mit dem Nettolohn verrechnet, einen sogenannten Auszahlungsbetrag ergeben. Im vorliegenden Beispiel sind keine persönlichen Be- oder Abzüge (z.B. Essengeldzuschüsse oder ein bereits ausbezahlter Vorschuss zum Gehalt) vorhanden.

Der hier betrachtete Bereich 9 soll im weiteren Verlauf des E-Books als Brutto-Netto-Bereich bezeichnet werden.

10 – Auszahlungsbereich

Da, wie soeben festgestellt, keine persönlichen Be- oder Abzüge vorliegen, ist der Nettoverdienst im vorliegenden Fall gleich dem Auszahlungsbetrag.

Den Auszahlungsbetrag finden Sie im Bereich 10 unten. Er ist hier als Überweisung bezeichnet, da der Betrag auf ein Bankkonto des Arbeitnehmers überwiesen wird.

Der Arbeitnehmer erhält also 1983,91 EUR.

Unter dem Überweisungsbetrag befindet sich noch die Bankverbindung des Arbeitnehmers.

Hier wäre beispielsweise auch die Variante einer Barauszahlung möglich. In diesem Fall wäre die Angabe einer Bankverbindung des Arbeitnehmers nicht notwendig.

Dieser Bereich unter 10 soll ab sofort als Auszahlungsbereich bezeichnet werden.

Einen Kommentar schreiben